摘要:,,本文揭示了城市建设维护税的计税依据,阐述了其核心要素,包括税率设定、税基确定以及税收征收管理等方面。针对当前存在的问题,提出了优化策略,旨在提高城市建设维护税的征收效率,确保税收的公平性和合理性。通过加强税收政策的宣传和执行力度,完善税收制度,优化税收结构,为城市建设的可持续发展提供有力支持。

本文目录导读:

随着城市化进程的加快,城市建设维护税在财政体系中的作用愈发重要,了解城市建设维护税的计税依据,不仅有助于企业和个人合理纳税,还能为政府优化税收政策提供参考,本文将详细解读城市建设维护税的计税依据,探讨如何优化计税机制,并回答用户常问问题,以提升文章搜索引擎友好度。

城市建设维护税计税依据解析

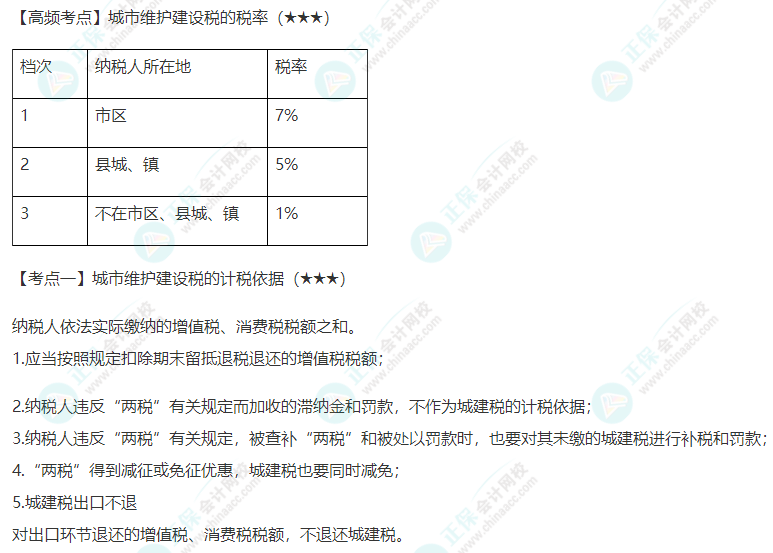

城市建设维护税作为一种特定目的税,其计税依据主要围绕城市建设和维护的相关活动展开,城市建设维护税的计税依据主要包括以下几个方面:

1、纳税人所在地:根据纳税人所在的城市或地区进行计税,不同地区税率可能有所差异。

2、销售额或营业额:针对企业或个人的销售额或营业额进行计税,通常按照一定比率征收。

3、房地产价值:部分地区会依据房地产价值作为城市建设维护税的计税基础。

4、其他因素:如城市基础设施建设投入、政府财政状况等也可能影响城市建设维护税的计税依据。

计税依据的优化策略

为了更好地适应城市化发展的需要,城市建设维护税的计税依据需要不断优化,以下是几点建议:

1、动态调整税率:根据城市发展状况和政府财政状况动态调整税率,以实现税收的公平性和合理性。

2、引入差异化税收政策:针对不同地区、不同行业实施差异化税收政策,以鼓励特定领域的发展。

3、完善税收征管制度:加强税收征管,确保税收的及时性和准确性,提高税收使用效率。

4、强化信息化建设:运用现代信息技术手段,提高税收征管的信息化水平,简化纳税流程,降低纳税成本。

常见问题与答案

1、城市建设维护税与个人有什么关系?

答:个人在城市居住、消费等活动中可能产生相应的城市建设维护税纳税义务,具体税额取决于个人所在地区、消费水平等因素。

2、城市建设维护税主要用于哪些方面?

答:城市建设维护税主要用于城市基础设施建设、维护以及公共服务提升等方面。

3、企业如何合理降低城市建设维护税税负?

答:企业可以通过合法合规经营、优化产业结构、提高经济效益等方式降低销售额或营业额,从而合理降低城市建设维护税税负。

4、城市建设维护税是否可以根据房地产价值进行调整?

答:部分地区可以根据房地产价值作为城市建设维护税的计税基础,具体政策因地区而异。

城市建设维护税的计税依据是一个复杂而多元的问题,涉及政府、企业、个人等多方利益,本文详细解读了城市建设维护税的计税依据,探讨了优化计税机制的策略,并回答了用户常见问题,随着城市化进程的深入和税收政策的调整,城市建设维护税的计税依据将更趋完善和优化,为城市建设和民生改善提供有力支持。

参考文献

(此处列出相关的政策文件、研究报告、学术期刊等参考文献)

附录

(如有相关表格、数据等可放在附录中)

本文旨在提高搜索引擎友好度,详细解读城市建设维护税的计税依据,助力企业和个人合理纳税,同时为政府优化税收政策提供参考,希望通过本文的阐述,读者能对城市建设维护税的计税依据有更深入的了解。

浙ICP备14032885号-5

浙ICP备14032885号-5